L’âge de départ à la retraite en Europe

La Finance pour tous fait une comparaison internationale de l’âge de départ à la retraite, dans son article du 6 février 2023 (Les âges de la retraite : comparaisons internationales).

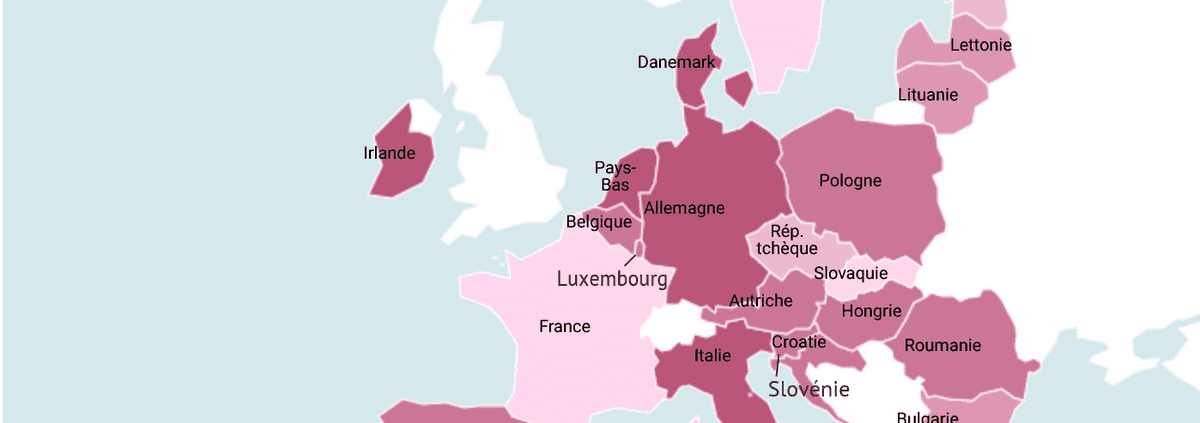

Les âges d’ouverture des droits à la retraite dans quelques pays européens :

Allemagne : 67 ans (en fonction de l’année de naissance)

Belgique : 65 ans (en fonction de l’année de naissance)

Espagne : 66 ans (en fonction de l’année de naissance)

Italie : 67 ans

Pays-Bas : 66 ans (en fonction de l’année de naissance)

Royaume-Uni : 66 ans (en fonction de l’année de naissance)

Il est important de noter que ces âges peuvent varier en fonction de l’année de naissance et que certains pays ont des régimes spéciaux pour certaines professions ou situations.

Quant au taux d’emploi des seniors, voici quelques chiffres pour la France et l’Europe :

France : Selon l’INSEE, le taux d’emploi des 55-64 ans était de 57,9 % en 2020.

Europe : Selon les données de la Commission européenne, le taux d’emploi des 55-64 ans était de 56,3 % en moyenne dans l’Union européenne en 2020. Les pays avec les taux d’emploi les plus élevés pour cette tranche d’âge étaient la Suède (80,3 %), l’Estonie (73,3 %) et le Danemark (72,6 %), tandis que les pays avec les taux d’emploi les plus bas étaient la Grèce (32,7 %), la Croatie (38,8 %) et la Bulgarie (39,9 %).

Il est difficile de comparer objectivement les systèmes de retraite des différents pays européens, car ils diffèrent en termes d’âge de départ à la retraite, de durée de cotisation, de taux de remplacement, etc.

Cependant, il est possible de donner quelques indications générales. Dans plusieurs pays européens, l’âge de départ à la retraite a été relevé ces dernières années pour faire face à l’allongement de la durée de vie et à l’évolution des déficits des régimes de retraite.

Par exemple, en Allemagne, l’âge légal de départ à la retraite est progressivement relevé à 67 ans pour les générations nées après 1964. En Italie, l’âge légal de départ à la retraite est passé à 67 ans en 2021, avec des exceptions pour les travailleurs ayant des carrières longues ou exerçant des métiers pénibles. En Espagne, l’âge de départ à la retraite est progressivement relevé à 67 ans pour les générations nées après 1960.

Dans d’autres pays, comme la Suède, l’âge de départ à la retraite est lié à l’espérance de vie, ce qui implique que l’âge de départ effectif peut varier en fonction des années.

En ce qui concerne la durée de cotisation, elle varie également selon les pays. En France, avant la réforme de 2023, la durée de cotisation requise pour bénéficier d’une retraite à taux plein était de 43 annuités, comme cela sera le cas en 2027. En Allemagne, la durée de cotisation requise est actuellement de 45 ans, mais elle est en train d’être progressivement réduite à 40 ans. En Italie, la durée de cotisation requise est actuellement de 42 ans et 10 mois, mais elle peut varier en fonction de l’âge de départ à la retraite et des années de cotisation.

En ce qui concerne le taux d’emploi des seniors, il varie également selon les pays. Selon les données de l’OCDE pour 2021, le taux d’emploi des 55-64 ans en France était de 58,2 %, ce qui est inférieur à la moyenne de l’OCDE de 61,5 %. En Allemagne, le taux d’emploi des 55-64 ans était de 69,9 %, en Italie de 47,6 % et en Espagne de 48,2 %.

Le Conseil d’Orientation des Retraites (COR) analyse régulièrement les systèmes de retraite des différents pays européens. Voici quelques informations supplémentaires sur les âges inconditionnels d’ouverture des droits à la retraite dans certains pays :

-

En Allemagne, l’âge légal de départ à la retraite est de 67 ans pour les personnes nées à partir de 1964. Cependant, il est possible de partir à la retraite plus tôt, à partir de 63 ans, avec une décote. Il est également possible de partir plus tard, jusqu’à l’âge de 70 ans, avec une surcote.

-

En Espagne, l’âge légal de départ à la retraite est de 66 ans pour les personnes nées à partir de 1959. Cependant, il est possible de partir à la retraite plus tôt, à partir de 65 ans, avec une décote. Il est également possible de partir plus tard, jusqu’à l’âge de 70 ans, avec une surcote.

-

En Italie, l’âge légal de départ à la retraite est de 67 ans pour les personnes nées à partir de 1951. Cependant, il est possible de partir à la retraite plus tôt, à partir de 62 ans, avec une décote. Il est également possible de partir plus tard, jusqu’à l’âge de 70 ans, avec une surcote. Le système de retraite italien prévoit également une durée de cotisation minimale de 20 ans.

-

Aux Pays-Bas, l’âge légal de départ à la retraite est de 67 ans. Cependant, il est possible de partir à la retraite plus tôt, à partir de 66 ans, avec une décote. Il est également possible de partir plus tard, jusqu’à l’âge de 70 ans, avec une surcote.

-

En Suède, l’âge légal de départ à la retraite dépend de l’année de naissance. Pour les personnes nées à partir de 1958, l’âge légal est de 66 ans. Il est possible de partir à la retraite plus tôt, à partir de 61 ans, avec une décote. Il est également possible de partir plus tard, jusqu’à l’âge de 70 ans, avec une surcote. Le système de retraite suédois prévoit également une durée de cotisation minimale de 40 ans.

Enfin, il est important de noter que la plupart des pays européens ont engagé des réformes pour relever l’âge légal de départ à la retraite et pour encourager les travailleurs à rester plus longtemps en activité. Ces réformes sont motivées par l’allongement de l’espérance de vie, les déficits des régimes de retraite et la nécessité de maintenir un taux d’emploi élevé des seniors.